网络炒股融资网站 多重利好叠加,前三季度险企业绩增速或创纪录,保险板块正逐渐走出估值底

10月21日晚,中国平安发布了首份保险行业上市公司三季度的业绩报告。三季报显示,前三季度,集团实现归属于母公司股东的营运利润1138.18亿元,同比增长5.5%;归属于母公司股东的净利润1191.82亿元,同比增长36.1%;实现营业收入7753.83亿元,同比增长10%;年化营运ROE15.9%。

至于产品特色,建信理财称,将在首批发行产品中同时试点封闭式和开放式产品,兼顾单笔购买和小额定投模式,并嵌入定投、分红、申赎场景等功能,首批养老理财产品将在建设银行(601939,股吧)和招商银行(600036,股吧)“双渠道”公募发行。

在此之前,包括中国人寿、中国人保、中国太保和新华保险等在内地上市的其他保险公司,纷纷发布了三季报的业绩预告,其中最受关注的业绩预增也是普遍超预期。除了业绩向好之外,资本市场回暖、互换便利等利好因素,同样支持作为非银金融的保险板块实现估值提升;对照从机构的研究来看,保险板块的推荐评级也相应得到提升。再看二级市场的板块走势,同花顺交易软件显示,9月24日至10月22日,保险指数整体上涨了30%。

附图:近期保险板块走势一览

数据来源:同花顺

前三季度A股

上市险企净利增速有望创新高

10月下旬进入三季报披露期,中国平安打响了2024年A股上市险企三季报的“第一枪”。10月21日晚间,中国平安发布的业绩报告显示,前三季度集团实现归属于母公司股东的净利润为1191.82亿元,同比增长36.1%;年化营运ROE为15.9%。

从三季度单季来看,中国平安归属于母公司股东的净利润为445.63亿元,同比增长151.3%。具体到各业务板块,今年前三季度,中国平安寿险及健康险业务实现营运利润827.01亿元,同比增长3%;新业务价值达成351.6亿元,同比增长34.1%。

在此之前,其余4家A股上市险企也已披露前三季度预估净利润数据,增速均创下了历年同期的最高水平,其中首推中国人寿,前三季度的净利润预计同比增速高达165%至185%。此外,新华保险、中国人保、中国太保预计同比增速分别为95%至115%、65%到85%、60%到70%。

股市回暖

保险公司投资收益大增

上市保险公司三季度净利润增速创纪录的主要原因和三季度股票市场显著回暖,与上市险企在资产端所配置的以股票为代表的权益资产投资收益大幅提升直接相关。

在三季报预告中,对于前三季度净利润大增,中国人寿公告解释原因,坚持资产负债匹配原则和长期投资、价值投资、稳健投资理念,把握市场机会开展跨周期配置,持续推进权益投资结构优化。2024年三季度股票市场显著回暖,投资收益同比大幅提升。

中国平安在三季报中也表示,中国平安保险资金投资业绩优良。2024年前三季度,面对复杂多变的市场环境,平安保险资金投资组合实现年化综合投资收益率5.0%,同比上升1.3个百分点。

对此,招商证券如是点评中国平安三季报的业绩表现:“净利润同比高增,核心主业营运利润均实现增长。公司前三季度实现归母净利润1191.82亿元,同比增长36.1%,其中三季度单季同比+151.3%,主要原因之一是9月股市快速反弹带来权益投资收益大幅提升所致。”

再看其他几家业绩预告,新华保险表示,近期资本市场回暖上涨,公司实现了投资收益的大幅增长;中国人保也提到,自身经营叠加资本市场回暖影响,总投资收益同比实现大幅增长,净利润较去年同期增幅较大;中国太保表示,投资组合中保持配置一定比例区间的权益资产,2024年前三季度投资收益同比实现较大幅度增长。

而早在中国人寿2024年中期业绩发布会上,中国人寿副总裁刘晖就曾表示,在低利率“资产荒”的背景下,权益资产配置的重要性在提升。中国人寿会坚持分散多元的投资策略,为强化绝对收益率导向,会加大高股息股票的配置来提升权益投资的稳健性。

此外,另据申万宏源研报分析,在五大险企中,股票中分类为“以公允价值计量且其变动计入当期损益的金融资产”的比重,中国人寿、新华保险、中国太保、中国人保和中国平安分别为92.3%、87.5%、79.2%、59.5%、37.9%,这一占比大小也基本符合2024年前三季度五大险企归母净利润的同比增幅。

前三季度保费实现正增长

与此同时,5家A股上市险企也于近日披露了前三季度的保费收入。今年前三季度,5家上市险企合计实现原保费收入2.38万亿元,同比增长5.8%,均实现正增长。

具体说来,其中中国平安实现原保费收入6891.75亿元,同比增长8.4%,在5家A股险企中增速居首。中国人寿、中国人保、中国太保、新华保险分别实现原保费收入6083亿元、5689.16亿元、3694.12亿元、1456.44亿元,对应保费增速依次为5.1%、5.2%、4.6%、1.9%。

保费的增长侧面反映了保险产品在金融市场的吸引力和竞争力,但是保费的增长意味着负债端成本的上升,险企资产端所产生的收益能否覆盖成本并实现稳健增长是关键。从国内宏观背景来看,低利率依然是货币政策中短期的主要选择。

而监管层也看到了险企在负债端的“难处”。国家金融监管总局在今年8月初发文明确,自9月1日起,新备案普通型保险产品预定利率上限为2.5%;自10月1日起,新备案的分红型保险产品预定利率上限为2%,新备案的万能型保险产品最低保证利率上限为1.5%,利率高于上限的保险产品将停止销售。

自此,人身险产品的预定利率全面进入“2”时代。不仅如此,监管还要求人身险公司建立预定利率与市场利率挂钩及动态调整机制。

参考5年期以上贷款市场报价利率(LPR)、5年定期存款基准利率、10年期国债到期收益率等长期利率确定预定利率基准值,由保险业协会发布,挂钩及动态调整机制应当报金融监管总局。达到触发条件后,各公司按照市场化原则,及时调整产品定价。

互换便利能盘活存量、用好增量

此外利好保险板块的因素,还有备受资本市场关注的证券、基金、保险公司互换便利(SFISF)政策工具于10月10日正式落地。

东兴证券表示,对于保险行业而言,为保险资金解绑,加快保险一二级资金联动,对保险投资端收益率的提升形成正向推动;而存款利率下行预期之下,储蓄型保险产品的比较优势进一步凸显,有利于稳定保险资金来源,保障增量资金源源不断进入资本市场,改善市场预期和流动性环境。

对应看机构,近期已有不少头部险企开始表态支持该政策工具。中国平安董事会秘书盛瑞生回应投资者关于SFISF、回购再贷款申请意愿时表示,一方面会继续关注股票的阶段性机会,同时响应号召,对新出的工具积极研究、申请,为未来投资过程提供更多的选项,提升公司投资回报。对于近期央行宣布提供的3000亿元股票回购再贷款,引导上市公司进行回购,公司正在研究相关事宜。

无独有偶,中国人寿集团旗下资产公司相关负责人也对媒体表示,互换便利结构性货币政策工具的创设,为保险机构提供了一个高效利用存量资产的新途径,有利于“盘活存量、用好增量”,这有利于更好发挥保险资金“周期长、稳定性高、规模大”的特点,提高保险资金中长期配置的战略定力、提升保险资金配置股票资产的能力,从而在推动资本市场高质量发展的同时,提高保险资金获取中长期稳健回报的能力。

保险公司获多家机构推荐评级

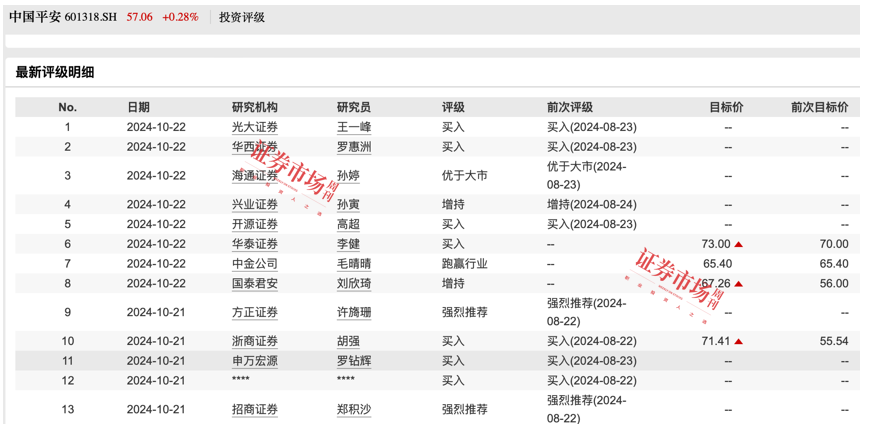

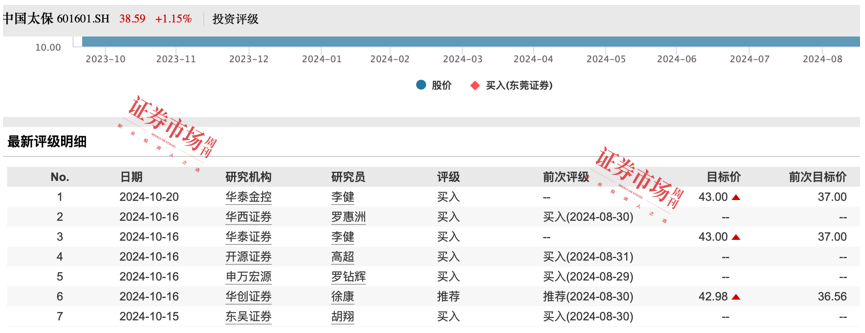

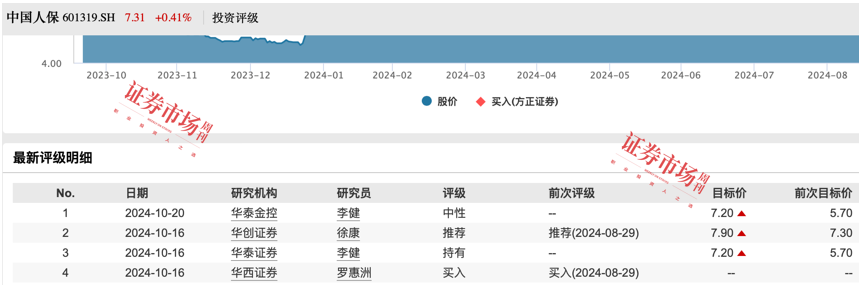

在上述重重利好的推动下,上市保险公司开始受到越来越多机构的青睐。Wind资讯显示,10月份以来,中国平安、新华保险、中国人寿、中国太保、中国人保分别获得13家、11家、8家、7家和4家机构的推荐评级。

机构评级情况

资料来源:Wind

此外,这些公司也获得了机构的调研垂青,比如Wind统计在7月23日到10月23日的区间内,中国太保就通过网络会议的方式进行过一次机构调研,参与其中的包括7家证券公司和1家基金公司。

(文中提及个股仅作举例分析,不作投资建议。)